日元狂贬背后:安倍豪赌1500万亿为日本改命,终迎来反噬-凯发旗舰

文案:两抖云

编辑:两抖云

空头们的终极梦想

在过去30多年的全球金融市场中,有一种资产,让无数投资者如痴如狂,为了赚取巨额的做空收益,他们在1993、2003、2013年多次向其发起进攻,但每次都铩羽而回,无数空头血本无归,以至于对这种资产的做空行为,被业内称为“寡妇交易”。

这个资产,叫日本国债,尤指10年期国债,而打退空头们一次次进攻的,正是日本央行。

但诡异的是,即使每次做空都颗粒无收,全球各大对冲基金不仅没有放弃,反而越战越勇,像一只只扑火的飞蛾,对日债做空的规模越来越大。

双方最近的一次大规模交手在2年前。从2022年6月8号开始,全球多支对冲基金开始大量抛售10年期日本国债,一周的抛售总额就高达4.8万亿日元(约合2300亿人民币),创下21年里最高纪录。

6月15日,日本10年期国债期货盘中暴跌2.01日元,创了2013年以来最大单日跌幅,并两度触发大阪交易所的熔断机制。

随后日本央行开始强力反击,宣布“无穷火力已到位” ,并在6天内买下11万亿日元(约合5240亿人民币)的国债托底,创历史最高水平,再一次让空头们损失惨重。

但日本央行的绝地反击并没有让空头们退缩。2022年12月24日前一个周,空头们再次开火,又卖出了4.86万亿日元的日债,打破了6月的记录。日本央行无奈只能再次接盘,又吃进17万亿日元的国债,又创了新高,终于打退了空头们的进攻。

为什么这些对冲基金对日债如此疯狂?

因为他们的理由足够充分。

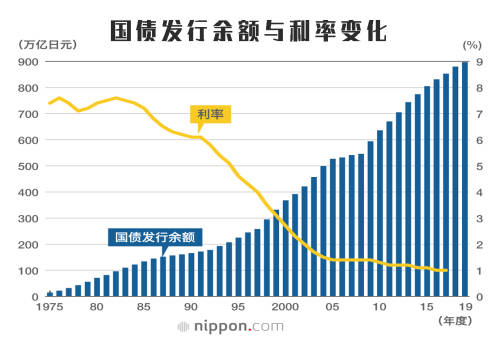

从1995年开始,日本就在增发国债,尤其是2008年金融危机之后,日本国债的发行数量猛然加大,导致日本的国债余额一路走高,到了2023年已高达1286万亿日元了.

按现在的汇率大约是62万亿人民币。

鉴于日本的经济疲软和债务水平,再加上如此天量的日债涌入市场,按理说日债的价格应该一路走低,因为日债不是美债,没有那么多国家和投资者接盘。

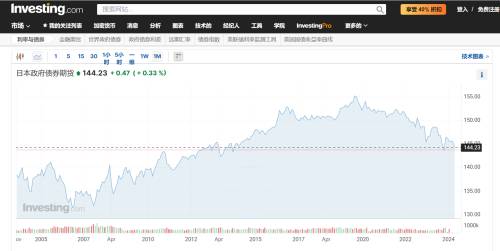

可诡异的是,日债的价格不仅非常坚挺,甚至在2013年开始持续上涨,比美债的表现还要好,这完全不符合逻辑。

日债期货价格

日债期货价格那么问题来了,是谁一直在死顶日本国债呢?

答案还是日本央行。

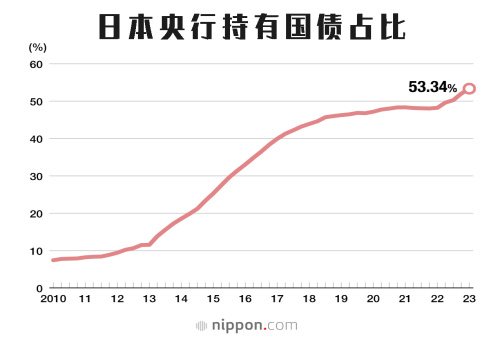

从2013年开始,日本央行每年都会购买大量的日本国债,到了2023年,日本央行已经买下了53.34%的日债,也因此一次次托高了日本国债的价格。

日本央行的操作,在人类历史上都是空前的,但同时也极度扭曲了日本国债的价格,让它被过度高估了。

那日本央行为什么要这么做呢?为了给日本逆天改命!这就是这篇文章的核心内容,我一会详细说。

所以全球的空头们认为,终有一天日本央行将支撑不住,那日债早晚会回归正常,而如果在这一关键时刻做空日本国债,那他们将获得巨大的收益。2022年,做空日本国债的主力之一,全球知名对冲基金bluebay的投资经理曾测算,如果他们成了,那将从日本央行手中拿走至少2000亿美元的收益。

这个诱惑实在太大了,于是一次一次发起了对日债的进攻。

可他们每次都误判了日本央行的决心。每当遇到做空时,日本央行都会不顾一切买入日债托底。

在空头的眼中,日本央行的买入行为,相当于一次次往奖池里注钱,他们的做空动力反而更强了,那如何让日本央行不托底就成了关键。

也正是在2022年,美联储给空头们送上了一份大礼,那就是在当年3月和6月两次加息。空头们于是找到了破局之法,这个方法就是做空日元。这是一个一箭双雕的计策,比直接做空日债更稳妥。

保日债,还是保日元?

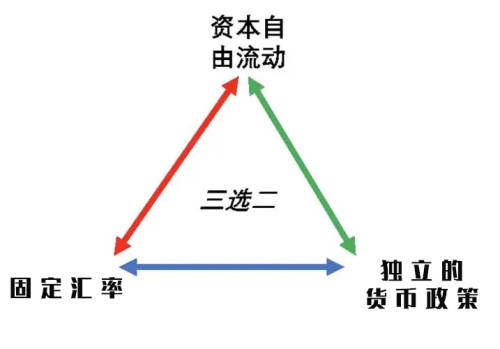

空头们的理论基础,是著名的蒙代尔三元悖论,也叫“不可能三角” 。

三元悖论是指,对于一个国家来说,资本的完全自由流动,独立的货币政策和稳定的汇率,三者不能同时实现,最多只能满足两个。

对于日本来说,它不可能去限制资本的自由流动,它就是想美国爸爸也不会答应,毕竟巴菲特这帮人在日本市场玩得正欢。去年日本央行的原副行长(若田部昌澄)在接受中国媒体专访时,也证实了这一点,限制资本流动不可能是日本的选项。

既然已经定了一个,那就剩下稳定的汇率,和独立的货币政策这两个选项了,日本只能二选一。

也就是说,如果日本一直坚持宽松的货币政策,不跟着美国加息,那投资者就会把日元卖出换成美元,以赚取利差,那日元汇率必定保不住,空头就可以让其持续贬值,从而拿到丰厚的做空收益。

可一旦日本受不了,要干预日元汇率,则必然要不断加息走向货币紧缩,以减少美日之间利差,这就放弃了过去20多年独立的货币政策——极度宽松。

可这跟日本国债有什么关系呢?

关系大了。

先说结论,一旦加息,则日本国债的价格就会下降。

一旦强力加息,那各种收益率更高的债券就会出现,为了赚取更高收益,大批旧国债的持有者就会抛货买新债,这样一来,存量日本国债的价格就会不断下跌。

而且加息之后,日本央行就不能够在大力购买国债托底了,原因不展开讲了,总之就是再大举买入的话,相当于继续坚守低利率,这和加息背道而驰。

空头们朝思暮想的就是这一刻。

而正因为三元悖论的存在,日元和日债,日本只能保一个,这就是日本目前所面临的“债汇困局”。

在两难之下,日本最终选择了独立的货币政策,也就是继续保持宽松和低利率。

空头们一看,决定集体做空日元。

2022年9月,日元对美元汇率跌至146,创24年新低,到了10月一度逼近152,日本无奈,只能花600亿美元干预汇市,把汇率打了下来。

但因为要坚守宽松的货币政策,日本不可能和美国那样疯狂加息,也就保不住日元,于是到了2023年,日元开始持续下跌,今年3月份之后,日元开始加速贬值,直到我的文案截稿时,已经破了158。

日本将要面对的,是一个凶险的未来。

那日本为什么宁可眼睁睁地看着日元贬值,也不能大幅度加息呢?

一方面,日本已经债台高筑,公共负债占gdp的比重已经超过260%,是美国的两倍,如果像美国那样加息,日本的财政就崩了。

更关键的是,日本虽然走出通缩,但并不稳固,一旦加息过猛,极有可能重回通缩的恶梦,那日本11年来,花费1500万亿日元(约77万亿人民币)的拼死一搏,终将功亏一篑。

而让日本负债累累,陷入“债汇困局“的,正是安倍,他在11年的一场世纪豪赌,让如今的日本陷入巨大的风险之中。

安倍经济学:冲破通缩

2012年12月,蛰伏多年的安倍重新上台。此时的日本正在向“失去的30年 挺进,所以安倍把重振日本经济,当作再次执政的最核心任务。

当时日本的决策层认为,日本经济低迷的本质,是陷入了长期的通缩。

他们的逻辑是这样的。90年代初泡沫破灭之后,日本商品和服务的价格就开始下降,这就导致企业的收入也跟着降,劳动者的工资也随之减少,购买力就不断萎缩,于是企业只能打折去库存,再一次压低了物价,最终形成了一个恶性闭环。

于是把日本从通缩里拉出来,就成了安倍施政的核心。

日本的经济官员认为,通缩是一个金融问题,要用金融和货币政策来解决。于是他们给安倍献上一策,也就是加大货币供给。

虽然过去日本也这么干,但是幕僚们认为力度远远不够,如果把水放到前所未有的规模,就能解决通缩。

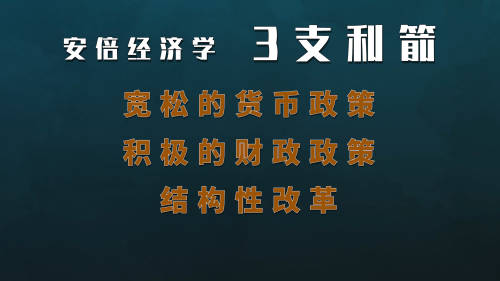

安倍被说服了,决定实行超货币宽松政策,这就是安倍经济学中的第一支利箭,也是最重要的一支。

于是2013年1月,日本政府和央行共同发布声明:

决定用2年时间将物价上涨提升到2%,

决定用2年时间将物价上涨提升到2%,

决定用2年时间将物价上涨提升到2%,

日本政府认为一旦达到这个数,那日本将会走出通缩,将经济拉入正轨。

所以,所有的货币政策,都要为2%这个目标服务。

为了确保央行的执行力度,安倍将央行行长换成了听话的黑田东彦。

黑田东彦

那用什么手段来完成2%的物价上涨呢?

首先是大量购买日本国债。黑田刚上台就宣布,央行每年将购买最多50万亿日元的日债,这样就能在2年内扩大2倍的货币供给。

其次,央行决定把股市拉起来,具体做法是,每年买入1万亿日元的etf,也就是证券交易所的指数基金,给股市输血来拉高股价,央行慢慢成了日本股市里最大的庄。

另外还有房地产,日本央行开始大量购买房地产领域的金融产品,为楼市输血。

总之就是使劲印钱,来抬高各种商品和资产的价格,同时大量印钱还能让日元贬值,以刺激出口,从而共同将物价提高到2%。

黑田的政策初见成效,股市开始不断上涨,日元也开始贬值,消费者物价指数(cpi)在一年后升至1.4%。如果不出意外的话,2%的目标将很快达成。

结果安倍出了一个歪招,断送了这一大好形势。

2014年4月,日本政府将消费税从5%提高到8%,这就加重了消费成本,大家又不愿意花钱了。于是日本的物价又回去了,离2%的目标越来越远。

安倍为什么要自毁长城呢?这就不得不说他的第二支利箭——积极的财政政策。

除了大量印钱,安倍认为必须同时给企业和老百姓撒钱,比如提高年金、医疗补助,护理补助、生育补助,还有给企业减税等等,他们没了后顾之忧,自然就愿意投资消费了。

但政府没那么多钱,于是准备扩大税源。

安倍认为,既然已经放了大水,消费也起来了,那加点税应该问题不大,结果日本人刚刚燃起的消费欲望“咵 就下来了,日本再次陷入了通缩。

黑田一看,决定加大剂量,于是将央行购买国债的数量,从当前的30万亿一下子涨到80万亿日元,再把etf的购买金额从1万亿扩大到3万亿日元,接着抬高股市。

但意想不到的是,这次加码没有效果,物价不仅没能涨到2%,反而在2015年跌到负数,日本通缩得反而更厉害了。

黑田无奈,只能祭出第三招继续放水,这就是负利率政策。

所谓负利率,并不是普通人去银行存款,还要倒贴银行钱,而是商业银行去央行存款,倒贴央行钱。过去银行在日本央行存钱,央行要给他们利息,现在不仅不给了,还要倒扣银行0.1%的钱,所以利率就成了-0.1%

这就是逼着商业银行赶紧放贷,不要再存钱了。

负利率吓坏了日本人,于是争先恐后地去银行提现,导致保险箱都脱销了。日本的银行更惨,因为利率太低,一半的地方银行在贷款主业上出现了亏损,可即使这样,物价还是没起来。

黑田无奈,决定做最后的拼死一搏,于是祭出了第三招,“收益率曲线控制” ,也就是ycc。

所谓ycc,就是央行通过大量购买长期国债的方式,将其收益率强制压低到无限接近于0,但有一个浮动的空间,比如±0.25%,一旦超过这个幅度就再次购买国债,继续往0利率逼近。

长期国债的收益率高,一旦压低之后,那中短期国债的利率也得跟着降,从而起到保持低利率,以刺激经济增长的作用。

此招一出全世界都惊了,因为这会造成日本国债价格的极度扭曲。

如此放水,各大商业银行手里倒是有钱了,可企业和老百姓都不借,那总得有个去处,于是银行就把钱都砸向了房地产,这就导致日本的楼市开始复苏,个人住房贷款增加。

不过,虽然下了血本,日本还是未能完成2%的目标。

疫情爆发之后,日本更是雪上加霜,消费更低迷了。为了托底,日本开始第5次大放水,央行购买国债的上限被取消了,同时央行再次加大了对股市的支持力度,购买etf的数额扩大到12万亿日元,约合7500亿人民币,对房地产金融产品的购买力度也更大。

这就是这几年日本股市和楼市再创新高的根本原因,它不是市场行为,而是日本央行强力输血的结果。而因为大量购买股票,到了2023年,日本央行已经买下了优衣库等很多大企业超过20%的股份,硬生生干成了大股东。

不过熬到2022年,日本意外地迎来了转机。

“走出”通缩

随着俄乌战争的爆发,原油等大宗商品的价格大涨,日元也贬值到了150左右,因此日本的进口成本飙升,终于引发了通货膨胀,cpi一度上干到4.2%,是原定2%的两倍。

日本人拿出全部身家,豪赌9年的目标,竟然以这种意外的方式完成了。于是国内大批学者和专家都在说,你看日本的股价再创新高,房价也起来了,物价开始上涨,工资也在涨,日本终于走出了失落了30年,开始强劲复苏了。

但真是这样吗?安倍所期望的,是2%的内部通胀。而现在的通胀是输入型的,根本不受控制,一旦全球大宗商品价格回落,日本很有可能再次通缩。

但物价毕竟是涨了,于是日本决定慢慢收紧放水力度,结束负利率政策,尤其是给ycc松绑,于是从2022年开始慢慢提升国债的收益率,将上限从0.25%提高到0.5%以上,因此准备降低对国债的购买数量。

空头们一看,认为日本的政策要转向了,这样一来日本央行应该不会像过去一样,大量购买日债,这才在2022年向日债发起了猛烈的进攻,日本央行为了保住国债,只能再次大批买入。

但空头们已经等不及了,加上美联储政策给力,于是从2022年开始,加大了对日元的做空力度,想让其大幅贬值导致物价过度上涨,从而逼迫日本加息,转向货币紧缩,最终让日本国债暴跌。

那安倍经济学到底成功了没有?我认为有效果,比如将日元适度贬值,但没有解决日本的根本问题。

日本精英认为日本经济的问题是通缩,这个判断大体正确,但解决通缩的方式并不是只能靠放大水,因为它不是一个单纯的金融问题。

在连续印钱未果之后,日本央行的人也在反思,比如时任副行长的中曾宏,他最终认为,靠金融政策拉高物价,并不能让日本经济进入良性循环,我们当时的做法太天真了。

其实安倍早就看到了这一点,所以他祭出了第三支利箭——结构性改革。

所谓结构性改革,是指通过成立经济特区等方式,吸引外资和外国劳动者进入日本,以解决劳动力不足的问题。同时日本要放开对企业的各种限制,并提高对尖端技术的资金支持,增加可以产生新技术的基础设施,从而让经济找到新的增长引擎。

因此这第三支箭也被称为“成长策略” 。

所以很多日本精英明白,日本经济的低迷,其根本原因是缺乏新产业带来的经济增长点,也就是生产力的停滞不前。

首先,因为创新体制僵化和各种经济限制,日本错过了互联网、移动互联网等几大的风口。

第二,日本在大飞机、可再生能源、氢能源汽车等领域的举国投入,不仅没能换来丰厚的回报,甚至可以说是惨败,而其优势产业又慢慢被某些国家吃掉。

尽管安倍已经明白了调整经济结构的重要性,但第三支箭的难度最大,而且短期内难见成效,安倍无奈只能依靠第一支箭,也就是大放水,在没有效果之后,只好硬着头皮不断加码,就像二战时的日军,为了仅存的一点希望,一次次发起万岁冲锋,最终让日本债台高筑,变成了今天这个样子。

祸及全球

其实,空头们如今对日元和日债的围猎,已经不是日本一家的事了,有可能对全球的资本市场产生重大影响。

首先是威胁到全球金融和实体资产的价格。

这是因为日元的借贷成本极低,于是很多投资者把日元换成美元,然后在全球市场大举投资,以求获得高额收益。

比如日经新闻曾披露,2021年日本投资者一共买下8.3万亿日元的海外股票,是国内股票投资额的近300倍。

不仅是金融资产。根据彭博社的报道,去年日本购买海外物业的支出创下20年来最高水平。三井、住友等日本地产公司,在纽约、悉尼、孟买等地大举购买写字楼等资产,甚至直接开发新楼盘。

日本似乎又回到了80年代买买买的盛况。目前,日本有超过4万亿美元的海外投资,是世界第一。

而如果日本在空头们的一再逼迫之下,不得不提高加息力度让日元升值,那大量日元将回流到日本,和现在的美联储加息导致美元回流一样。

这样一来,全球各地的金融和实体资产价格,就可能出现大跳水,引发市场恐慌。

但如果日本不加息,日元持续贬值,不仅日本将遇到麻烦,还对影响黄金的价格。

在全球的金融市场中,日元凭借着极低的借贷成本,良好的流通性,以及日本庞大的海外资产托底,就成了和黄金一样的避险资产,一旦全球有个风吹草动,投资人就会把手里的美元等货币换成日元,导致日元升值,以此达到规避风险的目的。

如今全球局势混乱,按照过去的做法,很多人就会买入大量日元避险了。但如今的日元在做空之下持续贬值,导致很多人不断卖出日元,这大大降低了日元的避险属性,这也是如今很多人转向黄金的原因之一。

日本这些年的困难,虽然本质上是生产力的停滞不前,但有一个重要前提,那就是日本不是一个主权国家。在80年代日本的高端产业高歌猛进之时,被美国打压;在其出口蒸蒸日上之时,日元又被强迫升值。在要扶持大飞机、芯片等新兴产业之时,又处处被美国背刺,无奈之下只能用金融破局。

如今日本连卖出美债和美元也要和美国商量。

既然没有经济主权,那日本这次能否过关,主要看美国人的脸色,如果美联储一直不降息,那日元还会跌跌不休,日本的形势会更加危险。

另外还有日元,4月17日,美国、日本和韩国财长发表联合声明,称对近期日元和韩元的过度贬值感到担忧,并同意在外汇市场中合作,甚至有可能联手干预。

所以日本经济的主导权,已经不在自己手中了。下一步怎么走,主要看美国人的想法那美国人会为了日本,改变自己的货币政策吗?

这谁能知道呢?咱们只能走一步看一步了。另外别听某些人的话去囤日元,那是作死,攒点钱去日本薅羊毛倒是不错的想法。

(都看到这了,帮我点个赞再走呗?)